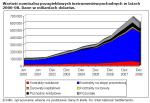

Druga połowa ubiegłego roku (a tak na prawdę ostatnie trzy miesiące) przyniosły załamanie rynku, który do tej pory rozwijał się nadzwyczaj dynamicznie. Od początku 2000 roku do lipca 2008 wartość nominalna derywatów na rynku pozagiełdowym wzrosła przeszło siedmiokrotnie, by w następnych sześciu miesiącach spaść o 13,4%. Niemniej jednak wciąż mówimy o kwotach trudnych do objęcia wyobraźnią – według Banku Rozrachunków Międzynarodowych (swoisty bank banków centralnych) w grudniu wartość pozagiełdowych instrumentów pochodnych opiewała na 591,96 biliona dolarów (jeden bilion to 1.000 miliardów). Kwota ta stanowi równowartość 9,5-krotności globalnego PKB.

Jesienne zamykanie pozycji na rynkach OTC było częścią ogólnoświatowego procesu zwanego „delewarowaniem”. Banki, fundusze, inwestorzy w pośpiechu sprzedawali aktywa finansowe, chcąc spłacić pożyczki zaciągnięte pod te inwestycje. Im niższe były ceny, tym więcej trzeba było upłynnić wirtualnych aktywów. Im większa była podaż, tym niżej spadały ceny. W ten sposób pozagiełdowy rynek derywatów w znacznym stopniu przyczynił się do zwiększenia zmienności na rynkach bazowych (np. na giełdach akcji). Proces delewarowania najbardziej widoczny był w kontraktach towarowych oraz akcyjnych i indeksowych. Wartość nominalna otwartych pozycji w powyższych segmentach spadła odpowiednio o 66,5% i 36,2%.

Ale uczestnicy rynku pozbywali się także innych klas instrumentów. Upadek banku inwestycyjnego Lehman Brothers uświadomił wielu dealerom, jakie rzeczywiste ryzyko kryje się za krótkimi pozycjami w derywatach kredytowych. Wartość nominalna osławionych CDS-ów zmniejszyła się o 27% do 41,9 biliona dolarów. O 21%, do niespełna 50 bln $, zmalało zaangażowanie w derywaty walutowe. Los najbardziej łaskawie obszedł się z największym segmentem rynku OTC, czyli pochodnymi na stopę procentową (ponad 70% udziału), który odnotował spadek o 8,6%. Rosnące znaczenie tej ostatniej grupy instrumentów (czyli przede wszystkim swapów na stopę procentową) może wskazywać na coraz większą niepewność dotyczącą przyszłej ceny pieniądza. Do zwiększonej zmienności stóp procentowych pośrednio przyczyniają się same banki centralne, które obecnie prowadzą skrajnie ekspansywną politykę monetarną. Zapewne już za kilka kwartałów będą zmuszone ją gwałtownie zaostrzyć, by ograniczyć wywołany przez siebie wzrost cen w gospodarce.

Jednakże redukcja wartości nominalnych kontraktów nie przełożyła się na zmniejszenie globalnej ekspozycji na ryzyko. Stało się wręcz przeciwnie. Spadek cen wielu aktywów (ropa naftowa, giełdowe indeksy), ogromna zmienność na rynku walutowym oraz skokowy spadek wiarygodności kredytowej wielu państw i korporacji przełożyły się na wzrost wskaźnika zwanego przez BIS wartością rynkową brutto (gros market value) powyższych instrumentów. Oznacza to, że łączna suma zysków i strat, a więc globalna ekspozycja na ryzyko, jeszcze się zwiększyła. Pod koniec czerwca wskaźnik ten wynosił 20,35 bln dolarów i do końca roku wzrósł do 33,9 bln $. Czyli podmioty zajmujący niewłaściwe (czytaj: stratne) pozycje musiały wysupłać astronomiczną kwotę 13,55 biliona dolarów na uzupełnienie depozytów zabezpieczających. Być może to właśnie tą dziurę w „płynności” w październiku i listopadzie próbowały zasypać banki centralne pompując w system finansowy biliony dolarów i euro.

Przy czym kwota ta rozłożyła się nierównomiernie pomiędzy różne klasy instrumentów. W ujęciu bezwzględnym najmocniej wzrosło ryzyko w największym sektorze (pochodne na stopy procentowe), gdzie wartość rynkowa brutto wzrosła o połowę do 18,4 bln $. Za to po stronie kontraktów surowcowych i kapitałowych wskaźnik ten spadł o przeszło 50%. Najmocniej, bo aż o 77%, wzrosło ryzyko w segmencie derywatów kredytowych.

Dane Banku Rozrachunków Międzynarodowych wzmacniają tezę, że zupełnie nieprzejrzysty i niekontrolowany pozagiełdowy rynek instrumentów pochodnych zwiększa zmienność na pozostałych rynkach finansowych. O ile w XX wieku ropa naftowa na początku recesji w USA taniała średnio o połowę, to w 2008 roku skala przeceny wyniosła 78%. Statystyki BIS tłumaczą też zadziwiającą przecenę złota, jaka miała miejsce w październiku. Gracze z rynku OTC po prostu hurtowo zamykali otwarte pozycje, nie patrząc czy podejmowane działania mają jakąkolwiek podstawę fundamentalną. Na koniec grudnia w obrocie wciąż były pozagiełdowe kontrakty na złoto opiewające na łączną kwotę 395 mld dolarów. Przy obecnych cenach (950$ za uncję) za te pieniądze można by kupić równowartość 5,5 roku światowego wydobycia.

Nieprzewidywalność i brak nadzoru nad tak dużym rynkiem nie spodobał się też amerykańskim władzom. Już od kilku miesięcy trwają intensywne prace nad utworzeniem centralnej izby rozliczeniowej dla rynku CDS-ów, w które zaangażowane są największe instytucje finansowe handlujące tymi instrumentami, przedstawiciele Rezerwy Federalnej oraz giełdy z Chicago i Nowego Jorku. Zwiększone zostaną też obowiązki informacyjne delaerów (będą mieli obowiązek publikowania danych o liczbie i wartości otwartych pozycji). Mówi się też o wprowadzeniu minimalnych (i dużo wyższych niż obecnie) depozytów zabezpieczających. Pozostaje więc pytanie, czy przyszłością obrotu instrumentami pochodnymi staną się sprawnie funkcjonujące od przeszło stu lat rynki giełdowe, czy też poufność oraz elastyczność rynku OTC zatriumfuje nad standaryzacją i regulacjami nowojorskich i londyńskich parkietów.

Krzysztof Kolany

Bankier.pl

Źródło Bankier.pl. Dostarczył netPR.pl